私たちのサービス

ベンチャーの資金繰り管理の要点

ベンチャー企業の資金繰り管理には2つのポイントがあります。

① 資金繰り管理を「いつから他人に任せる」のか?

② 「雇用、投資、事務所移転」この意思決定をするときには3つの検証が必要。

要点① 誰にいつから任せるか

ここまでは社長ご自身でやる、やれる

起業からしばらくの間は社長自らが資金繰り管理をすることが、精度的にも経済的にも、現実的で最良です。

○日にいくら入り・・△日にいくら払って・・と、いわば小遣い帳感覚で間に合うステージですし、何より社長より会社の財務を理解している方はこの時点でいらっしゃいません。

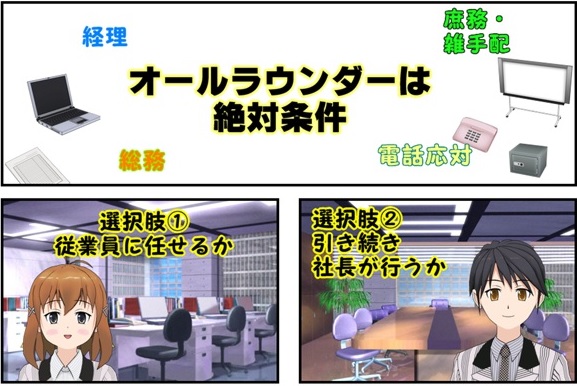

ターニングポイントは事務職の人間を雇う時です。ここで資金繰り管理をこの事務職さんに任せるか自分でやるのか、の選択が生じます。

ここでどうするかは「経理と資金繰り能力」という中小企業事情を知ってもらってから、ご判断されるのが良いと思います。お伝えしたいのは「資金繰り管理は結構ハイスペックな仕事」という実態です。

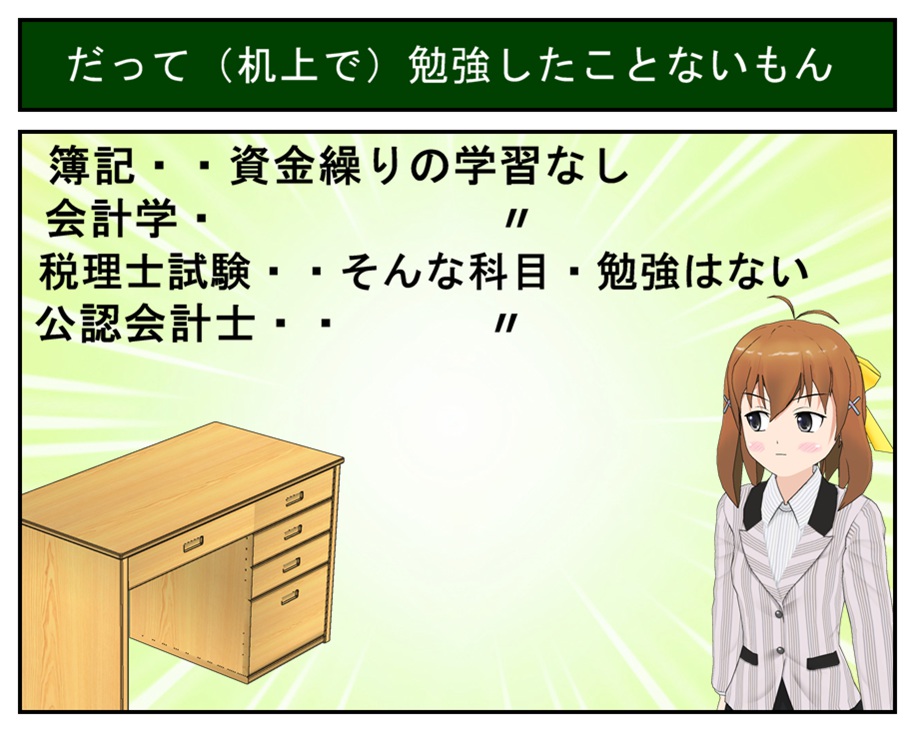

税理士・会計士も「資金繰り管理」という勉強はしません。

つまりちゃんと教えられる人が世の中にいません。

世の中一般で見ても「資金繰り管理の体系的な学習」は存在しません。

つまり、ちゃんと学ぶ機会もないのです。

きちんと学んだ人は少なく、経験値が全て。「資金繰り管理がきちんとできる」経理マンは経理業務の上位者、と考えて良いでしょう。

でもスタートアップのベンチャーに必要なのは「オールラウンド」です。事務も、電話応対・受付もする、労務関係も・・・その上、資金繰り管理もできる・・・は結構ハイスペックな方です。

なかなかスタートアップのベンチャーには縁がない(向こうも応募してこない&こちらも給与をそんなに出せない)のでは、と思います。

到着している請求書に基づいて足し算・・・それは今月&来月の支払がわかる程度だけども・・・は誰でもできます。その程度はまだ社長ができる。何をお伝えしたいかと言うと「事務員が来たからって資金繰り管理をすぐ任せることを考えない方が実質的で最良」ということです。

もうこの先は僕が(社長が)やるのは無理

話を次のステージに進めさせて頂きます。

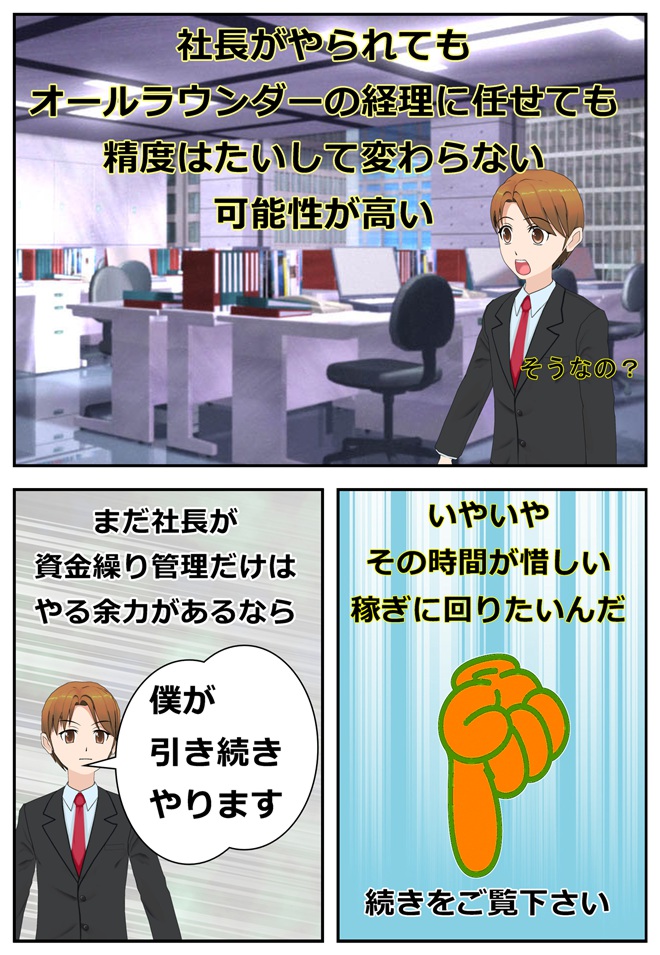

更に会社の成長に加速がかかり、資金繰り管理・財務系の仕事も厚みと複雑さを増していきます。社長はいい加減、事務系の仕事はできなくなってくるころ。

社長がそう思われるのも当然なところまで来ています。

もうこれ以上は社長がされるのは困難、というラインは

【感情的にも経済的もやりたくない】

感情的にもうやりたくない。そんな時間があったら、私はもっと稼ぎに、クリエイティブな活動に時間を投下したい。

【会社の業況が社長の資金繰り管理能力を既に超える】

取引が複雑(複数の入出金サイトが入り組み、手段もクレジットカード・手形・ファクタリングなど多種多様)になり、社長がこれまでされてきた管理のレベルを超えてしまっている。

こういうことになってきた時が、資金繰り管理を他人に任せるタイミングです。

どういう方に任せるべきか

伸び行くベンチャーの資金繰り管理はどういう方が適格なのか。

技術は大事な2番目。最も大切なのはマインドです。

「お金の動きに社長と共に一喜一憂できること」。そういうマインドの持ち主がベンチャー企業社長のあなたをしっかり支えます。

伸びゆくベンチャーには十中八九、「経理・財務が会社の成長加速に貢献できることは何かをいつも考えている」CFO(財務最高責任者)が活躍されていらっしゃいます。

こういう風に企業を支えてきた人材を時間とお金(採用費用)をかけて丁寧に縁を求めていかれては思います。

殊更になぜマインドを強調するのか、それには理由があります。

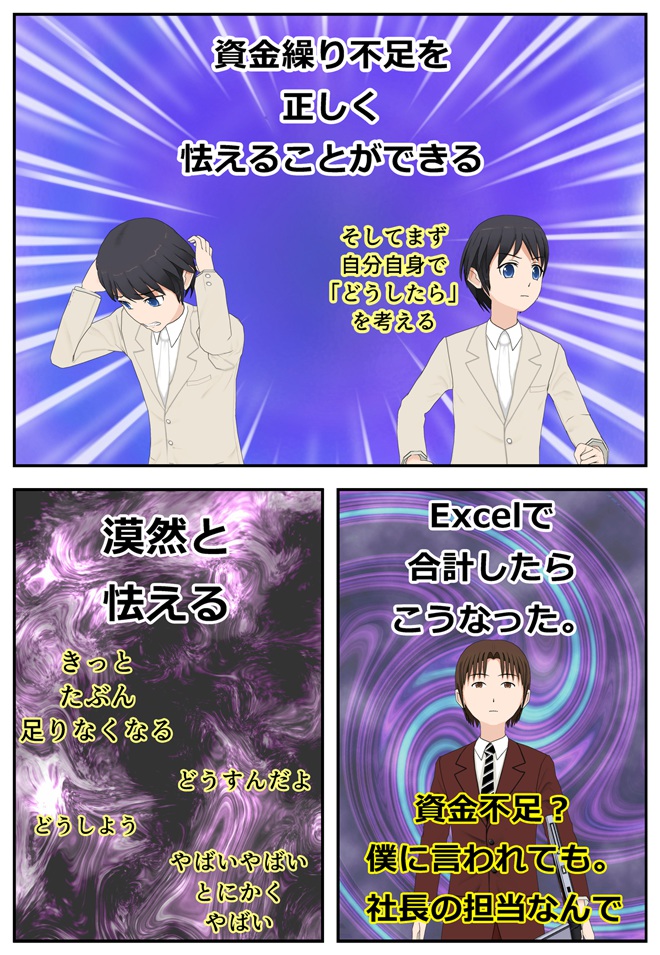

マインドで言えば、資金繰り管理を司る人間には大きく次の3つのタイプがあります。

一緒に仕事をしたくない資金繰り管理担当者の話から

一番右下の「Excelで合計したらこうなった」タイプ、実は中小企業には最も多いのです。資金繰り管理を単なる足し算・引き算事務としてしか捉えられない方が。

そういう方に資金繰り管理をさせると社長にはストレスフルな存在になること間違いありません。マイナスの数字(=資金不足)が出てきても、感情も対策も示さず、ただ社長に「最新の資金繰り表です」と提出するだけ。危機感はないの?!、この恐怖共有できないの?・・・・

技術面でも問題が。

資金繰り管理には、簿記のように必ず左右(貸借)が合うというような与えられたものさしがありません。

自分で業種や取引状況を斟酌し、ものさしを作ることから始まります(だから経験の薄い経理は、「結果」である請求書の集計=今月・来月くらいまでは資金繰り表が作れるが、「予測」が必要な3ケ月先・6ケ月先の資金繰り表を作ることができません)。

「なぜこうなったのか?」「何かおかしい」。こうした気持ちが経理・財務の人間には必要です。この気持ちがないと「だってExcelで計算したらこうなった」が全て。資金繰り管理で問題を起こすのは決まってこのタイプです。

漠然と怖がる

いついくら足りなくなる。時間軸と金額を具体的にしないでただ「このままではやばい」と騒ぎ出すタイプもベンチャー企業にはいます。

これもベンチャーの資金繰り管理担当には向きません。というよりは数字を扱う仕事に向きません。経理・財務・管理とは違うところで能力を発揮頂くことを考えた方が良さそうです。

怖がることは重要。でも「正しく怖がる」ことが大事

先の資金繰りに怯えるのは社長も同じです。

6ケ月後やばいんじゃないか、この投資して本当に大丈夫か。

そんな社長の気持ちに寄り添え、その上で「時間軸」と「お金」の関係、「どういう前提でいついくらお金がどうなるのか」を把握できる。これが正しく怖がることができる人の前提、能力です。

正しく把握した上で時間軸と数字を根拠に社長にもの申せる。こういう人材がベンチャー企業には必要で、繰り返しですが、時間とお金(採用費用)をかけて縁を求めて欲しいと強く願います。

管理体制でこだわって欲しいこと2つ

人材が見つけたなら次は管理体制の問題です。

手を動かす実務は任せて良いですが、それでも社長の関与はずっと続けて下さい。「任せてあるから」と出てきた資金繰り表だけ見る、が最もやってはいけないことです。次の2つのことにだけは関与を継続して下さい。

【その① 「前提」のコミュニケーションを欠かすな!】

資金繰り表における「前提」とは損益です。

固定費はあまり変わらないでしょうから、実質的に重要な前提は「売上」「売上原価」「在庫」の関係です。

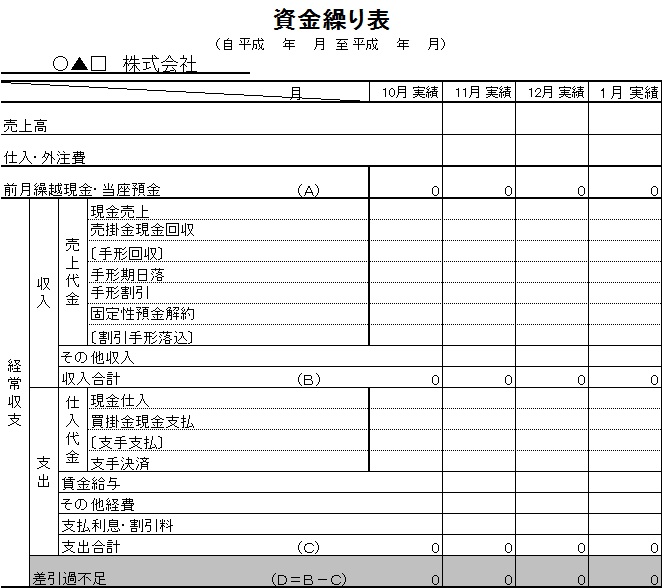

これが、例えば次のようなネットで「資金繰り表 フォーム」と検索して得られる表からは全くわかりません。こういう資金繰り表を使わせてはいけません。

資金繰り表における経営者の1つの誤解でもあるのですが、資金繰り表は「絶対こう出なくてはならない」というものはありません。

自社の実情に合う&社長がわかりやすいようにオリジナルで作っていいのです。金融機関もむしろそれを望んでいます(前提がわかるとありがたいから)。どういう形式にしても自由です。

とにかくポイントは「社長が一目で前提がわかる」。

ここにこだわることは「損益計画・見透しを社長と経理・財務現場がしっかり共有できているの?」確認する機会を定期的に設けることににもなります。

【その② 分析を必ずさせて&報告させよ】

資金繰り表を更新する度にこの分析とその報告をすることをルーチンにして下さい。それだけで相当に精度は上がります。把握違い、技術的間違いもこういう自己分析&報告をルーチンにさせることで未来の数字の認識ズレを埋めていく作業にもなります。

要点② 「雇用、投資、事務所移転」この意思決定をするときには3つの検証が必要。

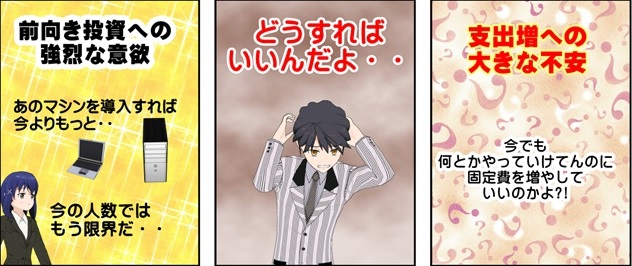

順調に伸びていく段階で、「人を雇う」&「この投資をする」で業務を拡大したいという強い欲求が産まれてくる一方で、「でも固定費をここで増やしていいのか?」という自問自答も同時に産まれる。

ベンチャー企業の社長に定期的に訪れる悩みです。

そして雇用・投資とは別にベンチャー企業の社長の「悩みの極み」は2年ごとに訪れます。「事務所の移転」です。事務所の移転は投資や新規採用も同時にやるので、まさしく悩みの「極み」。

増え続ける人員に加えて採用したいニーズ。今の事務所ではできない「もう少し大きいサーバーが欲しい・・」など設備投資にも思いは募るばかり。でも一方で「やって大丈夫か・・」の強い不安。

go? or stay?。

stayの判断には意見(案外社長の周りの方はコンサバ=慎重志向が多いのではないでしょうか?だから苦しいのですよね)・根拠がいっぱい存在しますし、ぶっちゃけstayを決断する方が「すぐ楽に」なれます。

でも、それでもgoの判断をするのに一番必要なのは想像力です。

そこに踏み出さないと見えない景色(取引先・人材・出会い・仕事・アイデアなど)があるのではないか、と強く思えること。

これができないのならstayをすべき、と断言いたします。

自分で自分にプレゼンテーション

想像力の次に大事なのは数字です。

goを出してもいい前提(損益・資金繰り・資金調達など)が数字上作れるのかどうか。何を推奨しているかというと

数字という客観性のあるものを通じて、自分で自分にプレゼンテーションしては如何ですか?

ということです。やろうとかき立てられる数字なのか、意気消沈する数字なのか。

これを自分一人でやるも良し。

もっと効果(客観性向上)があるのは

他人に社長のヒアリングしてもらう

⇒他人で見たところの数字で計画作成

⇒他人から「社長の計画はこう見える」と社長にプレゼン

⇒「あ、これだとできないのか or できるのか」の気づきを得る

「他人」が社長の回りにいなければ、私が協力いたします。

こうした過程を経てgoを選択するなら、その資料はそのまま金融機関へ融資を要請する資料、つまり他者を説得する資料として提出できるものになります。

数字には大きく3つの検証が必要です。

第1の検証 「P/L(損益)への影響」の検証

24ケ月分は最低限作りましょう。

まず一番大事なのは売上です。

どういう戦略でどういう商圏に何でアタックするのか、シェアをいくらまで上げようというのか。その結果売上はどうなると目論むのか。

大事なのは自分で手を動かすことと、それを数字で計画することです。

潰れるベンチャーでよくやるのは「そういうニーズはその商圏には薄かった」という見込み違いと「儲かりそうだから」の誘惑に対し数字で考えない事前検討不足です。

数字にすることで他者に具体的に意見を求め、こうした「よくやる失敗」を防ぐ確率を上げることが一番大きいことと思います。

その売上を前提に新規雇用・投資による減価償却は消化できるでしょうか?1年目の赤字は説明できるものであれば良いとして、2年3年経っても黒字化できないのであれば、それは金融機関から支援を受けるのは難しいでしょう。革新的なもの・サービスだけど黒字化まで時間がかかるというならば、プレゼンテーションに甚大な苦労を要しますが、ベンチャーキャピタルなどからの資金調達にチャレンジでしてみるべきものかもしれません。

第2の検証 ~それで資金繰りはどうなる?~

これはどういうP/L(損益)なら資金繰りがやっていけるのか、逆にどういう売上なら撤退のシグナルとなるのか、人の雇用、投資の実行がキャッシュフロー上でも問題ないのか、またどの程度を金融機関からの借り入れで賄いたいのか、その経営判断の根拠となる重要資料です。

第3の検証 金融調達(借入の環境)への影響

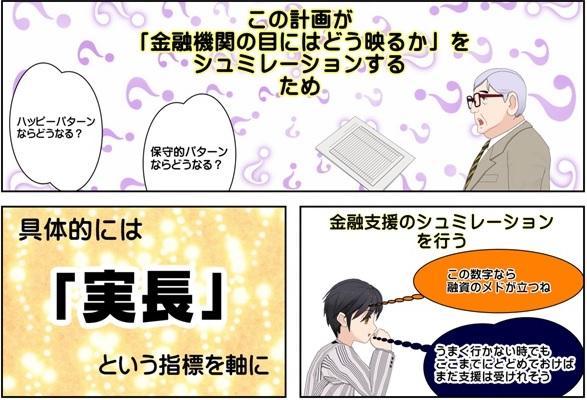

P/L計画とキャッシュフローの検証がしっかり検討できると、その際の材料・資料を基にB/S(貸借対照表)計画の作成に進むことができます。B/S計画の作成は財務諸表の知識がないと難しいので会計事務所や私どもの会社にサポートをお願いして頂ければと思います。複数のシュミレーションに沿って、B/S計画も複数できあがる必要があります。

ただし、ここでは将来の見込みB/Sを作ること自体が目的ではありません。この一連の検証の目的でも重要な目的の1つなのですが

ベンチャーキャピタル等投資家から資本調達を行うわけではない、世の中の99%のベンチャー企業にとって、金融機関からの資金調達(借入)は成長持続の大きなKEYです。

金融機関の審査上、「実長」という指標(またはそれに類した指標)は大きな意味があります。詳細は省きますが、例えば大きな固定資産の購入は「実長」の数字を悪化させます。賃貸であれば影響が少ない。

こういう感じで「実長」は何をしたら悪化・良化するのか、推測することで「金融機関の見方はどうなるのか。支援し続けてくれる財務(B/S)になっていくのか」がシュミレーションできます。これは是非やってみてください。

今後良い時も悪いときも金融機関の支援を受ける中で、金融機関側が好む財務(B/S)・好まない財務を理解し、「金融機関が好む財務諸表(B/S)」を戦略的に作っていくことはとても重要です。投資の判断はここへの影響を十分に考慮すべきだと思います。

そして、金融機関へのP/L・B/S計画を出す際に、この「実長」シュミレーションを提出できると、より金融機関担当者が稟議書を書きやすくなります。前向きな回答へのプラスアルファになります。

余談 ベンチャーキャピタルはどんなスタートアップの企業に投資するか

どんなスタートアップに投資するかと言えば、概略で言えば「それは世に出れば大きな収益・シェアを取ることが期待できる」事業。

オリジナリティ・革新性・問題解決力・スケール(世の中を動かせる)などが強く求められます。だからただ便利とか、今までにない、儲かりそうだから、ということだけでは足りません。世に実際に出るときの爆発の可能性と爆発したときの収益の想像で彼らは投資します。

リスクのあるところへの投資であることから「何倍になって回収できるか」という想定も重要な要素です。スタートアップへの投資ならば少なくとも数十倍の回収(株価Up)は見込めないと、彼らの内部稟議に通らないのではと思われます。

そして時間です。彼らは少なくとも5-10年以内に投資した資金を回収したい。回収手段は主に上場。それができなくても買ってくれる(=株式譲渡)他社を想定できるか。つまり回収の道筋を彼らの求める時間の中で具体的に描けることが重要なことです。

ここまでお話しして「いやちょっとハードルが高いな、でも応援者が欲しいな」と思われる方や「自分の事業の可能性を第3者に評価を得る機会が欲しい」と思われる方は次のような会社の門を叩いてみるのは如何でしょうか。

https://01booster.co.jp/

この会社は大企業と起業家を「イノベーション」をキーワードに結ぶことを事業としています。あなたの会社の事業がそういう目線で認められたなら、大手企業のリソース活用や彼らからの投資のチャンスにもアタックできそうです。

クラウドファンディングなどで一般消費者からの評価・支援を受ける試みもいいですが、それは99%は投資ではなく「過去に作った商品、今の目の前の商品・サービス」の評価。

そうではない機会がこういう場にありそうです。あなたの会社の「今の実力と将来の可能性」、他の事業者の評価を聞きたい・図りたいと思いませんか?

本サイト他ページ

information店舗情報

資金繰りー明快.com 運営者

資金繰り管理屋さん®

合同会社Properly

代表社員 :佐藤 崇

本社所在地:東京都練馬区下石神井四丁目

アピールポイント

前職では年の半分を地方支店でベンチャーキャピタルの営業、残り半分を本社で事業再生(ピンチな中小企業の資金繰り管理をずっと担当)で過ごす、というなかなか他にはいない経験を重ねてきた、と自負しております。